Contents

日本からベトナムに移住した場合、税金がどう変わるか

日本とベトナムは税金の面で大きく異なります。

この記事では個人の場合、また法人の場合 にわけてベトナムの税金の特徴を説明していきます。

個人の場合

付加価値税(VAT)

VATと呼ばれる付加価値税は、日本でいうと消費税にあたります。

一般的には日本と同じ10%なのですが、購入する商品やサービスによって、0%~10%の幅があります。

以下のように水や食料品など普段の生活に必要なものに対して付加価値税は5%と優遇していることがわかります。

食料に関連する肥料や農業サービスに対しても同じ税率となります。

また教育関連の書籍など、国民(居住者)の生活レベルをあげるものに関しても、5%が設定されていることがわかります。

| 商品やサービス | 商品やサービスの内容 | 税率 |

|---|---|---|

| 標準税 | 以下の商品やサービスにあてはまらないもの | 10% |

| 必需品もしくは必需となるサービス | 水や食料品、農業サービス、肥料、科学技術サービス、教育関連の書籍など | 5% |

| 輸出 | 輸出品、輸出サービスなど | 0% |

特別消費税(Special consumption tax)

ベトナムは生活に必要な食料や水などの付加価値税は5%と標準よりも低めに設定しているのですが、たばこ、ワイン、ビール、ガソリンなどはぜいたく品として特別消費税が必要になります。

| 品目 | 税率 |

|---|---|

| たばこ | 70% |

| 20度以上の酒 | 65% |

| ビール | 65% |

| 自動車 | 35~150% |

自動車の税率の幅が大きいのですが、自動車の排気量によって以下のように異なります。

| 排気量 | 税率 |

|---|---|

| 1,500cc以下 | 45% |

| 1,500cc~2,000cc以下 | 45% |

| 2,000cc~2,500cc以下 | 50% |

| 2,500cc~3,000cc以下 | 55% |

| 3,000cc~ 4,000cc以下 | 90% |

| 4,000cc~5,000cc以下 | 110% |

| 5,000cc~6,000cc以下 | 130% |

| 6,000cc超〜 | 150% |

このほかにベトナムで個人事業をする場合は所得税がかかるのですが、所得税に関しては下 に詳しく説明していきます。

法人の場合

法人所得税(CIT)

ベトナムで法人を立ち上げ、その事業活動において所得を得た場合法人所得税が課税されます。

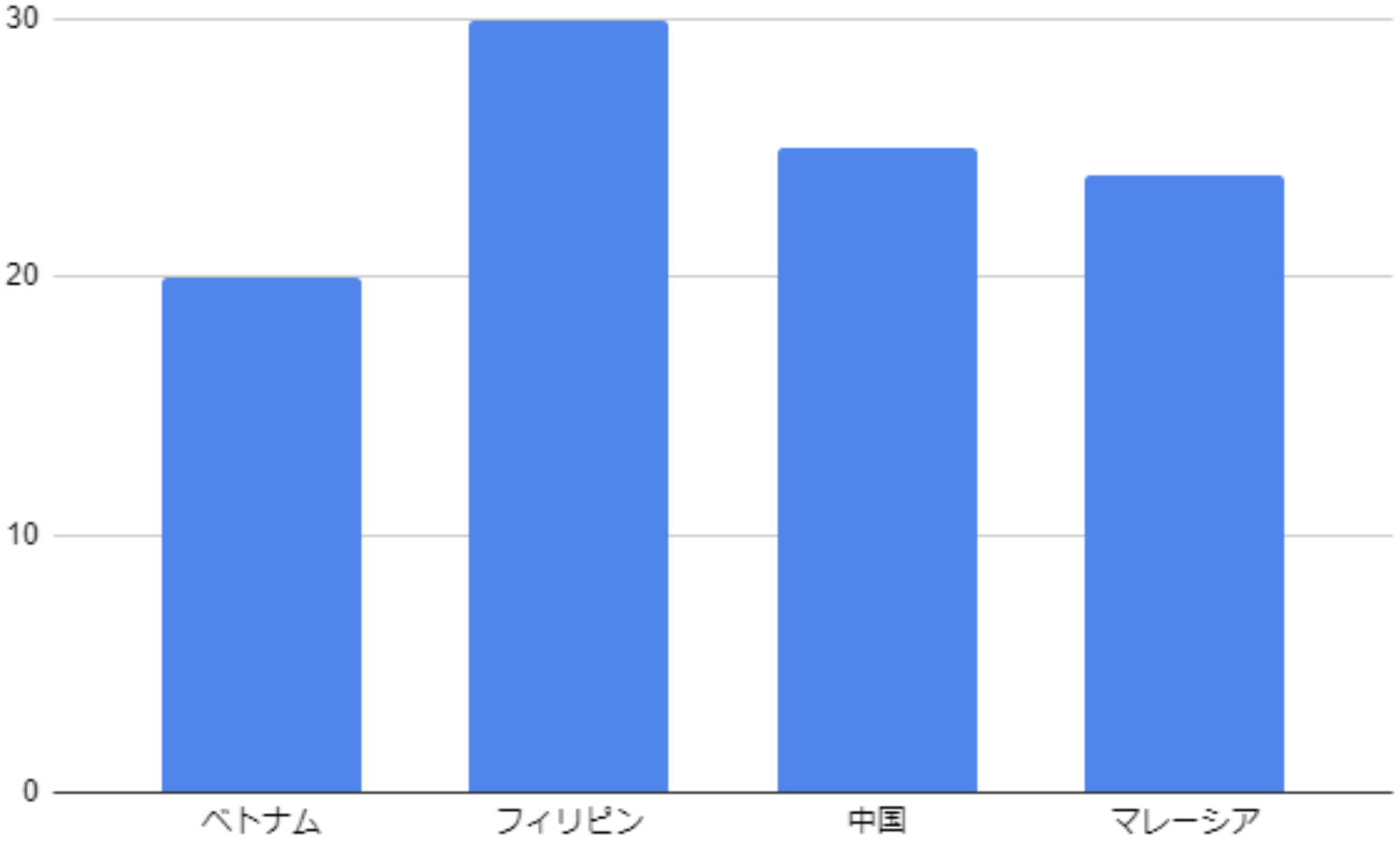

2021年6月現在のベトナムの法人所得税は20%なのですが、これはフィリピンの30%、 中国の25%などと比べると少ない金額です。

2013年までは25%だったのですが、改正法により2014年1月1日より22%になり2016年1月1日より20%に引き下げが行われました。

対象となるのは、ベトナムの法令に基づいて設立された法人の他、恒久的施設を保有している外国法人、国内で所得を稼得している外国法人があげられます。

またこの法人所得税には投資内容によって優遇税率が設定されています。

ベトナムはベトナム戦争後、ドイモイ政策がとられ国民の生活の向上に対して力を入れています。

このことから特に社会的・経済的に困難な地域への新規事業や、教育関連、医療、文化など人々の生活にかかわることは税率が低くなります。

| 税率 | 条件 | 税率適用 期間 |

免税 期間 |

50% 免税 期間 |

|---|---|---|---|---|

| 10% | *「特に」社会的・経済的に困難な地域へ の新規投資。 *首相決定によって優遇措置を与えられた 経済特区、ハイテク地域に投資する事業 *ハイテク、先端技術、特に重要なインフラ およびソフトウエア開発に関する企業 |

営業開始後15年間(首相承認により最長30年間) | 4年間 | 9年間 |

| 10% | 教育関連、職業訓練、医療、文化、スポーツおよび環境分野の企業 | 全期間 | 4年間 | 5年間(注) |

(注)「特に」社会的・経済的に困難な地域への新規投資の場合は、9年間半免税。

引用:日本アセアンセンター

URL:https://www.asean.or .jp/ja/invest/country_info/vietnam/guide/4-1/

法人税の計算の仕方(税率20%に該当する場合)

(売上+その他の所得-損金算入費用非課税所得-繰越欠損金)×20%

以上のように法人税は収入金額全てが対象になるのではありません。

節税のためにも法自税 対象外の項目を覚えておくようにしてください。

| 項目 | 説明 |

|---|---|

| 損金算入費用 | 損金算入費用は以下の3つの条件をすべて満たしている必要があります。 ・事業に関連する費用であること ・2000万ドンを超える場合は銀行送金の証憑が必要 ・規定にあった証憑が必要(電子インボイスなど) |

| 非課税所得 | 寄付金の受け入れやベトナム国内法人からの配当所得など、もともと非課税である所得があります。 |

| 繰越欠損金 | 欠損金になった場合は翌年に繰越すことができます。(最大翌年から5年間) |

ベトナムでは法人税の他に以下のような税金が必要になることがあります。

・天然資源税

・非農地使用税

・環境保護税

・輸出入関税

・営業許可税

・外国契約者税

天然資源税

石油、海産物、林産物などの天然資源を開発する場合は、天然資源税が必要になります。

非農地使用税

工業団地用土地、宅地、経営用土地など農地以外の土地を利用する権利を持つ起業は、非農地使用税の支払いが必要になります。

環境保護税

石油、石炭、ナイロンなどを生産もしくは輸入する場合は、環境保護税の支払いが必要になります。

輸出入関税

輸入をする場合は輸入関税が課せられるのですが、特別優遇協定を結んでいる国から輸入する場合は特別優遇税率が適応となります。

また最恵国待遇(MFN)を結んでいる国から輸入する場合は、優遇税率が課せられます。

特別優遇協定を結んでいる国

ASEAN諸国、インド、中国、日本

営業許可税

ベトナムにて事業を行う企業は、定款登録資本金額もしくは年間売上額に対して納付義務があります。

外国契約者税

法人であっても個人であっても外国人がベトナムの個人もしくは法人などの組織と契約をする場合、ベトナムでサービスや商品を提供し対価を得ると外国契約者税が発生します。

主に法人税と付加価値税からなっているため、別途税金が発生するわけではありません。

日越租税条約

日本とベトナムは二国間租税条約を締結しています。

その中に日越二重課税防止協定があり、日本とベトナムにおいて所得税や資産などの二重課税防止に関して規定があります。

この規定は以下の租税に関して適用されています。

ベトナムでの税金に関して

● 個人所得税

● 利得税

● 利得送金税

● 外国契約者税(利得に対する税とみなされるものに限る)

● 外国石油下請契約者税(利得に対する税とみなされるものに限る)

● 使用料税

日本国での税金に関して

● 所得税

● 法人税

● 住民税

個人所得税に関して

個人で事業を行って得た所得に関しても給与を得るのと同じように、個人所得税を納税する必要があります。

そのため個人事業税に関して詳しく知っておく必要があります。

納税義務者

納税をする必要がある条件は以下のようになります。

1年間の半数以上滞在する者

1年間のうち半数以上滞在する物は短期滞在者免税制度が適用されず、納税が必要になります。

半数以上とは以下のような定義があります。

● 暦年のうち、ベトナム国内に183日以上滞在している者

● ベトナム入国日から起算した連続する12カ月間のうち、ベトナム国内に183日以上滞在している者

ベトナム国内に恒久的な居所を有する者

またベトナムに恒久的居所がある場合や、契約期間が183日以上の賃貸住宅、事務所などを有していても所得税の納税義務があります。

● 恒久的居所(外国人の場合、Residence Cardに登録された住居)を有する者

● 契約期間が183日以上の賃貸住宅等を有する者(ホテル、事務所、作業場を含み、契約の名義が個人であるか法人であるかを問わない)

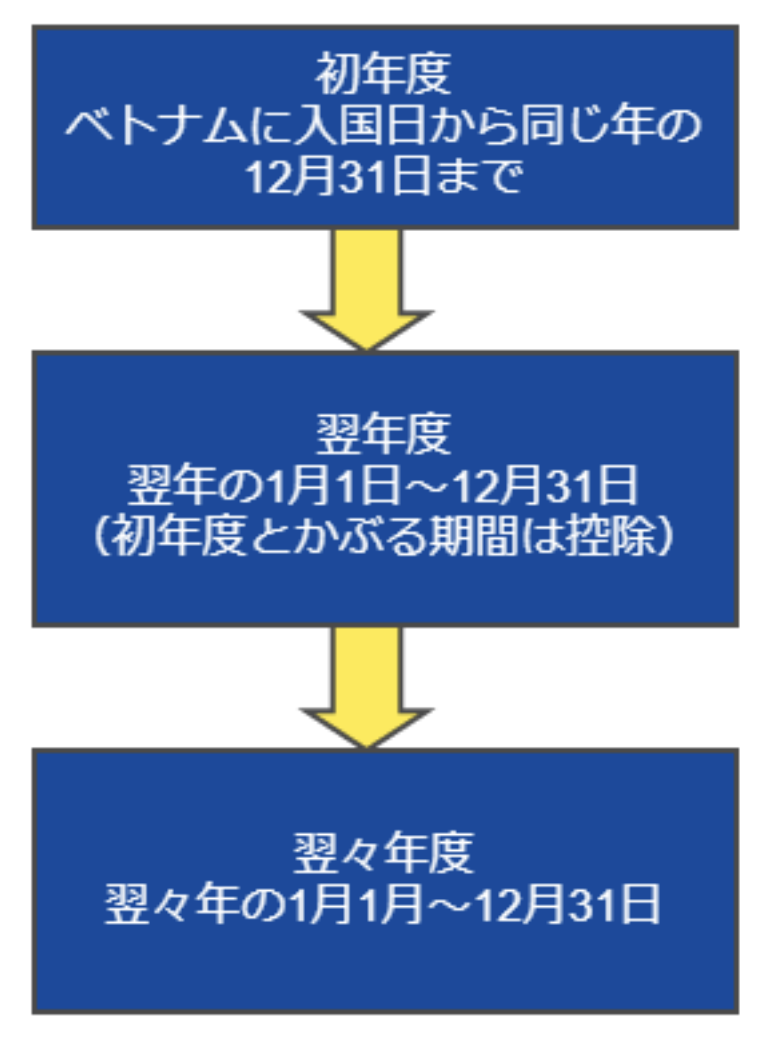

課税対象期間

課税対象となる期間ですが、初年度は入国初日からの計算になります。2年目以降は暦年となります。

このため重複する期間が発生するのですが、この期間は翌年の課税金額から控除されます。

例えば2021年7月1日に入国した場合

初年度

2021年7月1日~2022年6月30日

翌年度

2022年1月1日~2022年12月31日

(2022年1月1日~2022年6月30日分は控除される)

翌々年度

2023年1月1日~2023年12月31日

課税対象期間は以下のようになります。

通常は上記のような流れなのですが、JBICの許可を得ることにより決算期を四半期末(3、 6、9、12月末)に変更することができます。

また新規に設立した場合、企業の最終年度粘土を最大15ヵ月まで伸ばすことが可能です。

また当然なのですが、納税はすべてドンで行われてます。

そのため同じ金額であってもその時期によって日本円に換算すると大きく変わることがありえます。

所得金額(課税所得のみ)に対する税率

課税所得に対する税率は以下のようになっています。

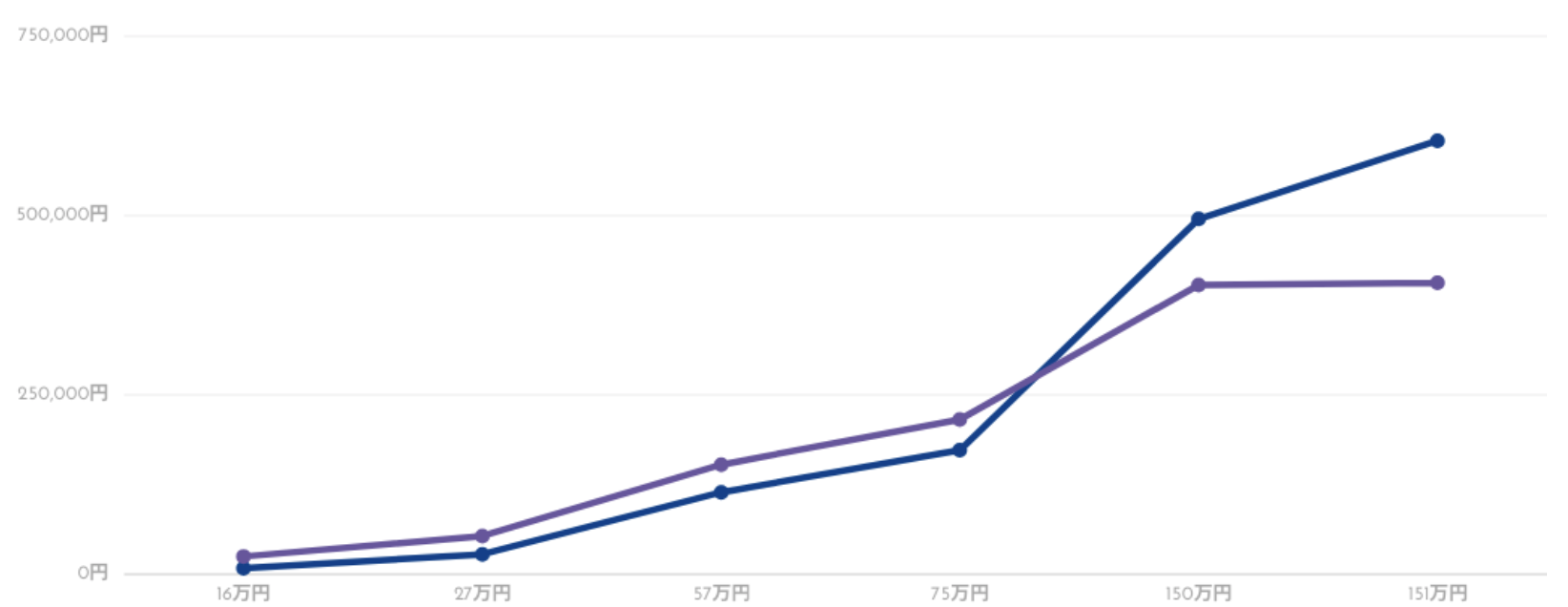

低所得であれば日本のほうが税率が低いのですが、高所得になればなるほどベトナムのほうが税率が低く設定されています。

特徴的なのは8,000万ドン以上(382,039円)は税率があがらないことです。

日本へのレートは2021年7月現在です。

| 月次課税所得 | 税率 | 所得税の計算 |

|---|---|---|

| 500万ドン以下 (23,876円) |

5% | 課税所得の5% |

| 500万超〜1,000万ドン以下 (23,876円〜47,752円) |

10% | 課税所得×10%-25万ドン |

| 1,000万超〜1,800万ドン以下 (47,752円〜85,954円) |

15% | 課税所得×15%-75万ドン |

| 1,800万超〜3,200万ドン以下 (85,954円〜122,808円) |

20% | 課税所得×20%-165万ドン |

| 3,200万超〜5,200万ドン以下 (122,808円〜248,313円) |

25% | 課税所得×25%-325万ドン |

| 5,200万超〜8,000万ドン以下 (248,313円〜382,039円) |

30% | 課税所得×30%-585万ドン |

| 8,000万ドン超 (382,039円~) |

35% | 課税所得×35%-985万ドン |

比較のため日本の所得税率も見てみましょう。日本円は月で162,500円までは税率は変わりません。

ベトナムは162,500円だと25%なので日本のほうが税率は低いです。

しかしベトナムの税率の特徴は382,039円(8,000万ドン)を超えるとこれ以上税率が上がることがありません。

| 課税所得(年間) | 課税所得(月間) | 累進課税率 |

|---|---|---|

| 〜1,950,000円 | 162,500円 | 5% |

| 1,950,001円〜3,300,000円 | 162,500円~ 275,000円 | 10% |

| 3,300,001円〜6,950,000円 | 275,000円~579,166円 | 20% |

| 6,950,001円〜9,000,000円円 | 579,166円〜750,000円 | 23% |

| 9,000,001円〜18,000,000円 | 750,000円〜1,500,000円 | 33% |

| 18,000,001円〜 | ー | 40% |

※青色:日本 ※紫:ベトナム

以上のグラフのように、月額75万円までは日本のほうが所得税は低いことががわかります。

しかし月額75万円をこえるとベトナムのほうが所得税が安くなります。

この数値は事業を行う人にとってはメリットではないでしょうか。

課税対象でない所得もあります。節税対策になりますので、必ず確認をするようにしてください。

この他に以下のような課税対象の所得があります。居住者と非居住者で税率が違います。

| 所得の種類 | 居住者 | 非居住者 |

|---|---|---|

| ロイヤルティー所得 | 1,000万ドン超に対し5% | 1,000万ドン超に対し5% |

| 投資所得 | 利益に対し5% | 利益に対し5% |

| 投資譲渡所得、資本譲渡益 | 利益に対し20% | 取引額に対し0.1% |

| 事業所得 | 0.5~5% | 物品販売:1% サービス提供:5% その他:2% |

控除に関して

ベトナムでは基礎控除金額を2020年に大きく引き上げました。

このようにベトナムは住民の生活をよくしている動きがあることがはっきりとわかります。

| 2019年度まで | 2020年度以降 | |

|---|---|---|

| 基礎控除額 | 月900万ドン(約4万2500円) | 月1100万ドン(約5万2000円) |

| 扶養控除額 | 月360万ドン(約1万7000円) | 月440万ドン(約2万0800円) |

まとめ

ベトナムは2000年代に入って安定した経済成長を続けており、ベトナムで起業をする企業や個人事業主が増えています。

さらにベトナムはベトナム戦争後に取り入れられたドイモイ政策の一部として、国民の生活をよくすることが掲げられました。

この一環として2020年に基礎控除金額を引き上げたり、法人所得税において国民の生活に直結する投資内容によって優遇税率が設定されるなど国民の生活の向上に力を入れていることがはっきりとわかります。

この制度は国民だけでなくベトナムに居住している人に対しても同じであり、税金という面においてもベトナムでビジネスをするメリットがあります。

安全に海外移住をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税目的で海外移住したつもりが脱税になっていることも多く、「国際税務」という非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に海外移住をしようと考えているとしたら、行うことはただひとつ。

それは、「海外移住に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが海外展開を全力で応援します。

なお、当社は海外移住などの国際税務に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。

セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。